この記事でわかること

- 2023年税制改正の大きな流れについて理解できる

- 2024年度からの贈与・相続についてわかる

- 教育資金と結婚・子育て資金の一括贈与延長についてわかる

近年、贈与税・相続税の一体化が話題となっており、生前贈与の基礎控除枠が廃止されてしまうのではないかという声があります。

その中で「2023年度の税制改正大綱」に基づき、相続税と贈与税に関する法律が改正され、生前贈与の加算期間が延長、相続時精算課税制度に基礎控除が設けられました。

これらの改正は、今後の相続税対策に大きな影響を及ぼすことが予想されるでしょう。

今回は、2023年度の贈与税と相続税の改正内容とその影響について詳しく解説していきます。

目次

2023年税制改正で生前贈与の基礎控除枠は廃止されなかった

贈与額が年間110万円であれば非課税となる基礎控除。

この基礎控除が課税上の不公平を生じているとして廃止の有無に注目されましたが、2023年税制改正では見送られました。

贈与額の相続への持ち戻しとなる対象者についても変更はなかったため、相続や遺贈に関係しない孫や曾孫に対する贈与はこれまでどおりです。

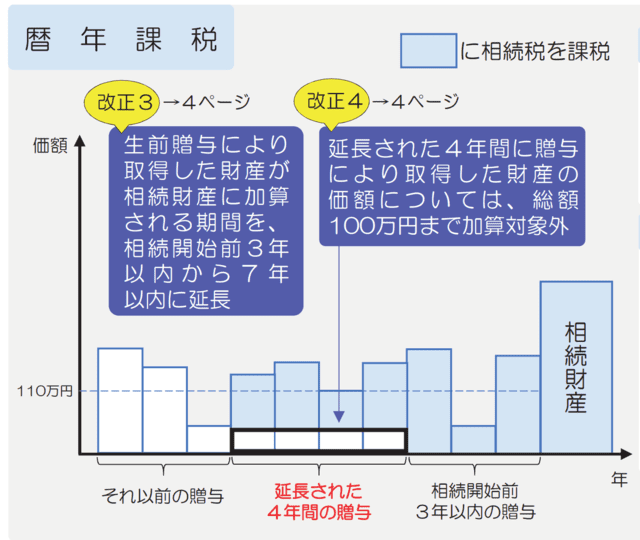

2023年税制改正大綱のポイントは「暦年贈与における相続への加算期間が、現行の3年から7年に延長された」点と「相続時精算課税については、110万円の基礎控除が創設された」点にあります。

2023年税制改正大綱の要点は、以下のとおりです。

贈与税・相続税の一体化について

財産を譲り渡す時期によって税額が異なるのは、公平性に欠けるとの議論があります。

たとえば、多くの人にとっては相続税よりも贈与税のほうが高い税率構造になっています。

ところが、多くの財産を有している人にとっては、小分けに贈与することによって相続税の累進負担を下げることが可能です。

そうした資産移転の時期による不公平を生まないように、欧米の制度を参考にしつつ中立的な税制の構築を目指すとされています。

「老老相続」への対策

高齢世代の資産をより早いタイミングで若年世代への移転を促すことによって、その有効活用を通じた経済の活性化が期待できます。

一方で、相続税・贈与税は、資産の再分配機能の重要な機能を果たしているため、高齢世代の資産が適切な課税によって格差の固定化を生み出さない制度設計が必要となってきます。

そのため、資産の再分配機能に配慮しつつ資産移転の時期を選択することにより、中立的な税制を構築していく必要があるとするのが2023年税制改正大綱の趣旨です。

ここからは、新たに創設された制度や改正点、非課税措置の延長について具体的に解説していきます。

2023年税制改正による生前贈与の変更点3つ

変更点に移る前に「暦年課税制度」と「相続時精算課税制度」の2つの制度について整理しましょう。

その上で2023年税制改正大綱における変更点をみていきます。

2つの生前贈与について

生前贈与は大きく分けて「暦年贈与制度」と「相続時精算課税制度」の2つがあります。

暦年課税制度

1月1日から12月31日までの1年間に贈与された財産の合計額に応じて課税される方式のことをいいます。

110万円までは贈与税の申告は不要ですが、相続開始前3年に受けた贈与はすべて相続財産に加算しなければなりません。

相続開始前3年より前の贈与分であれば相続財産に加算されないため、節税対策としては有効です。

相続時精算課税制度

原則60歳以上の父母や祖父母から18歳以上の子どもや孫へ贈与する際に選択できる制度です。

2,500万円までの贈与税非課税枠があり、累計で2,500万円を超えた部分に20%の贈与税が課されます。

相続時には贈与財産すべてを相続財産に加算しなければなりません。

したがって暦年課税制度のように節税になることはありませんが、相続税の基礎控除以下であることが見込まれ、年間110万円以上の贈与をしたい人には効果的な制度です。

ただし、一度選択すると自動継続取消不可となり、同じ贈与者との間では暦年課税制度に戻せないといったデメリットがあります。

生前贈与にあたっては「暦年課税制度」と「相続時精算課税制度」どちらかを選択することになります。

2023年税制改正大綱の骨子

「資産移転の時期の選択により中立な税制の構築」においては、以下の項目が骨子となっています。

2023年税制改正大綱の骨子「暦年課税」における相続前贈与の加算

現行制度では、相続開始前3年以内に受けた贈与は相続財産に加算することになっていますが、この期間が7年に延長されます。

資産移転の時期に対する中立性を高めていく趣旨からです。

相続の開始前3年以内の贈与以外の贈与財産については、その財産の価額の合計額から100万円の控除があると示されました。

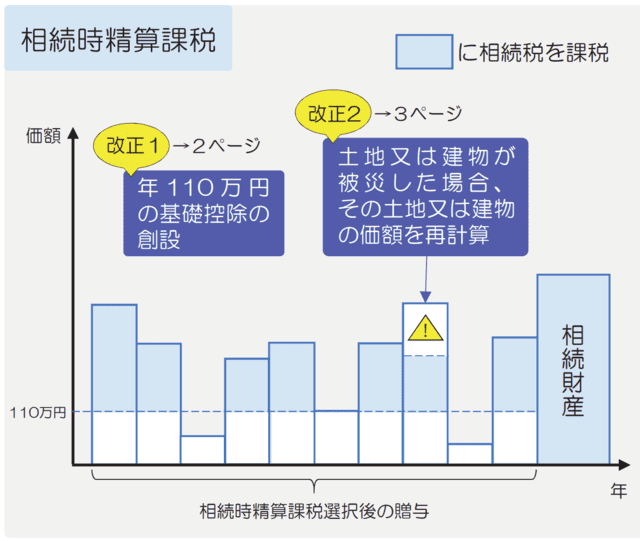

「相続時精算課税制度」の使い勝手が向上

相続時精算課税制度は、生前贈与か相続かによって税負担は変わらないとする「贈与税・相続税一体化」の施策の1つでした。

今般、110万円の基礎控除を創設により、その利便性の向上が図られました。

贈与税の非課税措置

経済対策として講じられている贈与税の非課税措置は、税負担を求めない制度となっているため、格差の固定化防止等の観点から、不断の見直しを行っていくとされています。

「教育資金の一括贈与に係る贈与税の非課税措置」については、適用時期が3年延長となりました。

次の期限到来時には、制度のあり方について改めて検討するとしています。

「結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度」については、見直しを行った上で、適用時期を2年延長となりました。

次の期限到来時には、制度の廃止を含め改めて検討するとしています。

どちらの延長においても近年利用者が低迷し、資産を多く保有する人の利用者が多いとの理由で、節税的な利用につながらないよう見直しをするとされています。

ここからは、具体的にどのように改正されたのかを解説します。

暦年贈与の生前贈与加算は3年から7年に延長

生前贈与加算の期間は延長されましたが、対象者に変更はありませんでした。

したがって、相続や遺贈に関係しない孫や曾孫に対する贈与は、引き続き生前贈与加算のルールが適用されません。

つまり、これまでどおりの有効な節税対策となります。

改正点の概要

相続での加算期間がこれまでの3年から7年に変更され、延長された4年間の贈与に対しては総額で100万円までの控除が可能です。

令和6(2024)年以後の贈与が対象となるため、実質的には令和9(2027)年の相続時から「延長された4年の効果」が及んできます。

そして令和13(2031)年からは、節税効果が生じてくるようになります。

加算対象期間については、下表の通りです。

| 贈与者の相続開始日 | 加算対象期間 |

|---|---|

| 令和6(2024)年1月1日~令和8(2026)年12月31日 | 相続開始前3年間 |

| 令和9(2027)年1月1日~令和12(2030)年12月31日 | 令和6(2024)年1月1日~相続開始日 |

| 令和13(2031)年1月1日~ | 相続開始前7年間 |

引用:令和5年度相続税及び贈与税の税制改正のあらまし(国税庁)

今後の留意点

生前贈与加算の対象者は「相続や遺贈により財産を取得した人」で、従来と変わりません。

また、加算期間が3年から7年に延長となるため、配偶者や子供といったこれまで暦年課税制度を検討していた人が影響を受けます。

相続時精算課税制度の利便性が増したことにより、どちらが効果的かを検討する段階に入ったといえるでしょう。

また、贈与税を払ってでも相続税を圧縮していったほうが望ましいという人については、7年以上健在でいられるかどうかが1つの検討ポイントです。

今回の改正で対象者の変更がなかったことにより、孫や曾孫に対する贈与は、これまで通り原則として加算のルールが適用されないため、節税効果が望めます。

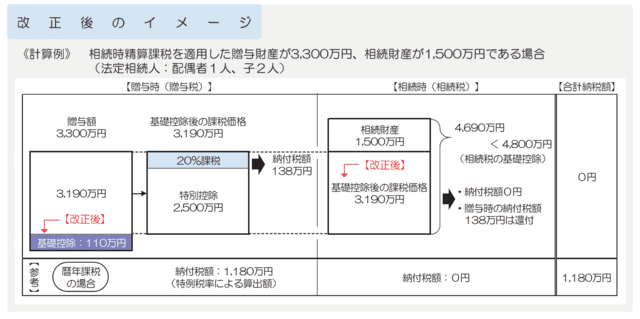

相続時精算課税制度は基礎控除枠110万円が追加された

現行の相続時精算課税制度では相続の際に贈与分全てを持ち戻すため、節税の余地はありませんでしたが、令和6(2024年)年1月1日贈与分より1年間の基礎控除110万円が新設されます。

ただし、一度選択するとその贈与者との間では自動継続取消不可となり、暦年課税制度に戻せないといったデメリットに注意が必要です。

原則60歳以上の父母または祖父母などから18歳以上の子供や孫に適用され、累積で2,500万円を超えた贈与分に関しては20%課税となります。

改正点の概要

基礎控除110万円については非課税枠に加算されず、相続税に対しても持ち戻しされません。

また、贈与を受けた土地や建物が相続税申告の期限までに災害により被害を受けたとき、被災価額を控除することが可能となりました。

引用:令和5年度相続税及び贈与税の税制改正のあらまし(国税庁)

確実に控除が得られる相続時精算課税制度が有利な場合も

相続時精算課税制度を使って、毎年110万円ずつを積み重ねていく方法も選択肢の1つとして考えられます。

控除の110万円は、特別控除2,500万円の枠にはカウントされず、相続時に持ち戻さなくて済むため確実に節税ができます。

また、将来値上がりする見込みのある株などを有している場合には、贈与時の時価が相続時に持ち戻す際の金額となるため、利用するメリットがあります。

相続税の基礎控除以内に収まることが見込まれる人も、これまで通り有効な手段です。

教育資金と結婚・子育て資金の一括贈与は廃止ではなく延長

経済対策としての贈与税非課税措置は、格差の固定化防止等の観点も踏まえながら、不断の見直しを行っていくとしています。

教育資金の一括贈与に係る贈与税の非課税措置は3年延長

教育資金の一括贈与は3年延長され、令和8(2026)年3月31日までとなりました。

親・祖父母が30歳未満の子や孫に授業料・入学金・塾代等の教育資金を一括で贈与できる制度で、1,500万円まで非課税となります。

金融機関等と契約を結んで教育資金口座等を開設し、教育資金非課税申告書等を金融機関の営業所に提出します。

受贈者の前年分の合計所得金額が1,000万円を超える場合には、適用は受けられません。

未使用残高は通常の贈与税の課税対象です。

令和5年度税制改正による主な改正事項については以下のとおりです。

-

贈与者が死亡した場合、使い切れなかった残額は相続財産に加算されますが、受贈者が23歳未満等の場合は加算の対象外となっています。

令和5年4月1日以降の拠出に関しては、贈与者の死亡に係る相続税の課税価格が5億円を超える場合に、受贈者が23歳未満等の場合であっても残額が相続財産に加算されることになります。 -

贈与者が生存中で、受贈者が30歳に達した場合等の原因により契約が終了する場合、残額に贈与税が課されます。

これまでは、年齢により一般税率と特例税率に分けられていましたが、令和5年4月1日以降の拠出に関しては、受贈者の年齢に関係なく一般税率が適用されます。

結婚・子育て資金の一括贈与に係る贈与税の非課税措置

結婚・子育て資金の一括贈与は、2年延長され令和7(2025)年3月31日までとなりました。

親・祖父母が、18歳以上、50歳未満の子・孫に結婚費用(限度額300万円)・妊娠・出産・育児の費用を一括で贈与できる制度で、1,000万円まで非課税となります。

金融機関等と契約を結んで結婚・子育て資金口座等を開設し、結婚・子育て資金非課税申告書等を金融機関の営業所に提出します。

未使用残高は通常の贈与税の課税対象です。

まとめ

2023年税制改正では、生前贈与の基礎控除枠は廃止されませんでした。

しかし、暦年課税制度における生前贈与加算が3年から7年に延長に延長される一方で、相続時精算課税制度は基礎控除枠110万円が新設され、利用しやすくなりました。

相続対象者にとっては、どちらにするか悩ましいところではあります。

また、当初懸念されていた孫や曾孫に対する贈与についての改正がなかったことについては、安心材料といえます。

他にも「教育資金の一括贈与に係る贈与税の非課税措置」は令和8(2026)年3月31日まで、「結婚・子育て資金の一括贈与に係る贈与税の非課税措置」は令和7(2025)年3月31日まで延長されています。

今後も税制改正の動きに注視し、専門家の意見を参考にしながら生前贈与・相続の検討を進めていきましょう。