この記事でわかること

- 名義預金とは何かがわかる

- 名義預金と認定される基準がわかる

- 名義預金が見つかった場合の対処法がわかる

名義預金とは

「名義預金」というのは、相続手続を行う際に問題となる預金で、第三者の名義であるにもかかわらず、亡くなった人の財産とみなされる預金のことです。

例えば、亡くなった祖父や夫が、孫や妻名義の口座にお金を預けていた場合、名義預金とみなされることがあります。

また、同居していない子供の名義になっていたり、結婚して姓が変わっているのに旧姓のまま変更されていなかったりする場合もありますが、これらも名義預金となる可能性があります。

口座の名義が亡くなった人ではないため、相続財産にはならないと思われるかもしれませんが、名義預金とみなされた場合は相続財産に加えなければなりません。

相続税の申告・納税を行った後に名義預金があることが発覚すると、税務署から申告漏れを指摘されます。

もちろん、第三者名義の預金が全て名義預金とみなされるわけではありませんが、いったいなぜこんなことが起こるのでしょうか?

どのような場合に名義預金に該当するのか、名義預金と判定されないためはどうしたら良いのかについて、解説していきます。

名義預金の問題点

名義預金という言葉はあまりなじみがないため、家族名義の預金口座があっても問題になるとは思っていない人も多いと思います。

しかし、税務署が相続税の税務調査を行う際には、名義預金があるかを重点的に調べられます。

それは、名義預金の事例が多いことや、名義預金があった場合は金額が大きくなるケースが多いためと考えられます。

通常、被相続人名義の預金でなければ相続財産とはならず、相続税の計算対象には含まれません。

また、預金の名義人が亡くなった本人でなければ遺産分割を行う必要もありません。

しかし、名義預金は亡くなった人の財産とみなされるため、相続税と遺産分割の対象になり、このことこそが名義預金の問題点なのです。

相続税がかかる

名義預金が相続税の課税対象となれば、当然、相続税の申告が必要です。

例えば、贈与税がかからないように祖父が毎年100万円ずつ孫のために貯蓄をしていたとしても、それが名義預金とみなされてしまうと、贈与自体が否定されてしまいます。

そして、本来は課税対象ではなかったはずなのに、他の相続財産とひとまとめにされ、相続税がかかることになります。

遺産分割の対象になる

相続財産は全て遺産分割の対象となり、名義預金も例外ではありません。

遺産分割の対象になると、名義預金の行方は相続人の協議によって決定されるため、亡くなった人が本当に譲りたかった人が受け取れるとは限りません。

相続税の課税対象になるかを調べる

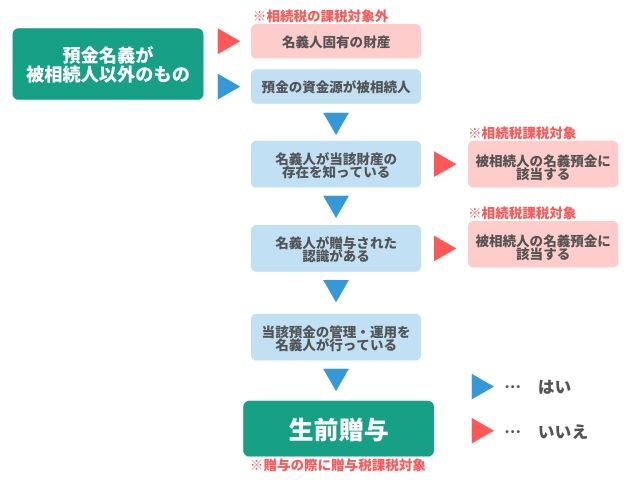

亡くなった人以外の名義でなされた預金が、名義預金とみなされ課税対象となるか否かは、次のような基準で判断されます。

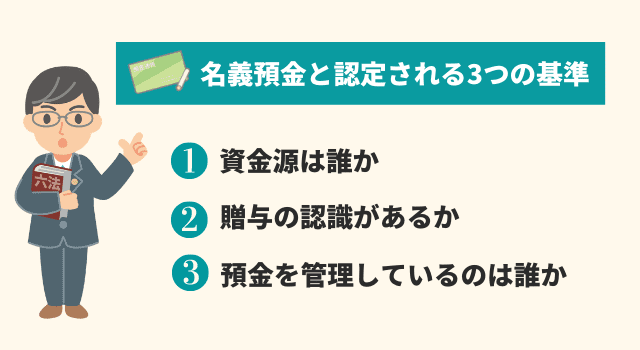

名義預金と認定される3つの基準

資金源は誰か(その預金のお金は名義人が得たものでないのではない)

預金のお金はもともと誰のものなのか、という点が問題になります。

もし、この預金をしたのが亡くなった人であれば、名義は別人でも亡くなった人の財産とも考えられますので、名義預金の可能性があります。

もとは誰のお金であったかは、名義人にそれだけの預金をする資力があったかどうか、などから判断します。

贈与の認識があるか(名義人がその預金口座について自分のものであることを知らない)

贈与というのは、「贈る人が贈与物を無償で譲り渡し、受け取る人がそれを譲り受けるという合意」によって成立します。

つまり、贈与とは贈る側の一方的な行為ではなく、双方に贈与の認識と意思表示が必要だというわけです。

そのため、祖父が孫のためと思って、孫には内緒でこっそりと預金をしていた場合、孫には贈与の認識がないため贈与には該当せず、この預金は名義預金とみなされます。

預金を管理しているのは誰か(その預金口座を名義人自らが管理していない)

名義人に贈与の認識があった場合でも、名義人自身が実際にその財産を管理し、支配していなければ、贈与とは認定されません。

預金口座の通帳や印鑑、キャッシュカードを、口座名義人が自分で管理しており、預金を自由に引き出せるかどうかといった点で判断されます。

もし、子どもにお金の管理を任せるのが不安だからと、母親が通帳やカードを預かっていた場合には、贈与ではなく名義預金だとみなされてしまいます。

ただし、子どもが未成年の場合には、親権者である母親が通帳やカードを管理したからといって、直ちに名義預金とみなされるわけではありません。

名義預金かどうかをチェックしてみる

相続財産の中に名義預金があるかどうかを見極めることは、非常に重要です。

ここまでご説明した内容を踏まえたうえで、以下のフローチャートでチェックしてみましょう。

具体的な事例

名義預金だとみなされる典型的な例を4つご紹介しますので、当てはまる事例がないか確認してみてください。

子どものための口座開設(届出印が親の印鑑)

子どもが幼い時に、親が将来に備えて子ども名義の口座を開設したが、子どもにはそのことを知らせていないというケースはよくあります。

しかし、もしこの状態で親が亡くなってしまった場合、子どもは自分名義の口座があることを知らないので、贈与は成立せず、この預金は名義預金とみなされることになります。

また、親が子ども名義の口座を開設する場合、届出印として、親が自分の印鑑を使用してしまうと、名義預金と見なされる可能性が高まります。

専業主婦のへそくり

専業主婦が家計の中から少しずつ貯めたへそくりも、金額があまりにも多いと名義預金とみなされる可能性があります。

名義預金と認定される基準として、「資金源」「贈与の認識」「預金の管理」の3つをお伝えしましたが、このケースでは、資金源は誰かという点が問題になります。

専業主婦が自らの収入で多額の預金をすることは難しく、このへそくりは夫の財産であるとみなされ、名義預金と考えられます。

子どものお年玉

お年玉は子どもがもらったものなので、通常は名義預金には該当しません。

問題は、子どものお年玉を親が管理するというケースで、実際こういうことはよくあります。

子どもが幼い頃であれば、親は法定代理人という立場で、お年玉が預けられている子ども名義の口座を管理することは問題ありません。しかし、子どもが成人した後も、その預金を親が管理していると、名義預金とみなされるとみなされる可能性があります。

祖父から未成年の孫への贈与

祖父が未成年の孫の名義で口座を作り、そこに預金をしていた場合、両親が同意していれば贈与契約は成立しますので、名義預金とはなりません。

ただし、口座の管理は祖父が行うのではなく、両親に任せておかなければ、名義預金となる可能性があります。

相続発生後に名義預金が見つかった場合

もし、相続が発生した後に、亡くなった人の持ち物から、第三者名義の預金通帳が見つかった場合には、速やかに名義預金に該当するか否かを検討しなければなりません。

そして、名義預金に該当するのであれば、次の2点について対応が必要です。

相続財産として相続税の申告

見つかった名義預金を含めて、相続税の申告をします。

既に相続税の申告をしてしまっていた場合には、修正申告が必要です。

修正申告をせずに放置しておいた場合、税務調査で名義預金の存在が判明すると、過少申告加算税や重加算税が課税される可能性があります。

遺産分割協議を行う

名義預金も遺産の一部ですので、他の財産と同様、遺産分割協議の対象となります。

すでに遺産分割協議が終了している場合は、新たに見つかった名義預金についても、改めて協議を行う必要があります。

名義預金を回避する方法

すでに相続が発生している場合には、上記のような対応をすることになりますが、相続の発生前であれば、名義預金を回避することが可能です。

贈与であることを明確にする

贈与として認められない場合に名義預金とみなされるわけですから、最重要なのは、贈与であることをはっきりさせるという点です。

そのためには、次のような証拠を準備しておきましょう。

贈与契約書を作成する

親族間や親子間、夫婦間の贈与で、わざわざ契約書を作成するというのは大げさなようにも感じられますが、贈与の事実を証明するためには、面倒でも贈与契約書を作成しておきましょう。

なお、贈与税を節約するために毎年少しずつ行う暦年贈与の場合には、定期贈与と区別するため、その都度契約書を作成するべきです。

贈与税を納付する

年間110万円までの贈与であれば、贈与税は課税されませんが、あえて110万円を超える贈与をして、贈与税を納付しておくという方法もあります。

こうしておけば、公的に贈与があったことを証明することができるからです。

銀行振込を利用する

贈与の際には、銀行振込を利用しましょう。

これも、実際にお金の移動があったということを、銀行の記録によって証明するためです。

受贈者が資産を管理する

預金口座の通帳や印鑑・キャッシュカードは、贈与を受けた名義人が管理をする必要があります。

名義人が、いつでも自由に預金を引き出せるという状況にあってこそ、その口座を管理し、支配していると言え、口座にある預金は、確かに贈与されたものであると認められるからです。

なお、口座名義人が未成年者の場合には、親権者である両親が管理しても、それだけで名義預金とみなされるわけではありません。

税務署は甘くない

ここまで名義預金の問題点についてお話をしてきましたが、そもそも、名義預金を税務署が発見することはできないのではないか、と思う人もいるでしょう。

しかし、税務署を甘く見てはいけません。

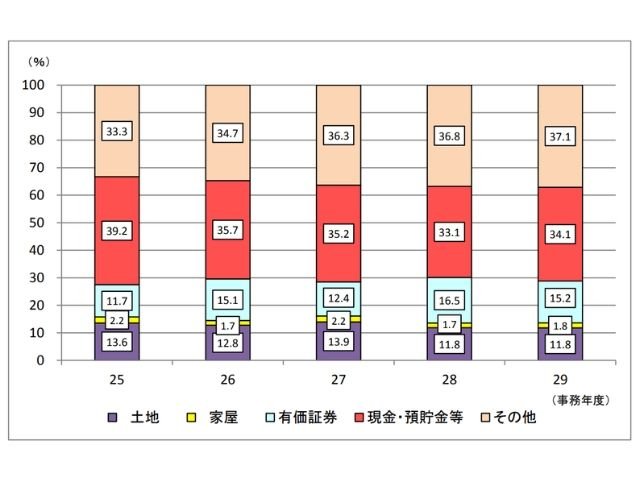

国税庁から、相続税の申告漏れ財産の割合を示したグラフが発表されているのですが、平成29年度の申告漏れ財産のうち、現金や預金は全体の34.1パーセントも占めており、名義預金もこの中に含まれています。

申告漏れ相続財産の金額の厚構成比の推移

引用:国税庁 「平成29事務年度における相続税の調査の状況について」

税務署は、金融機関に対して非常に強力な調査権限を持っており、申告漏れ財産に占める割合の大きい現金や預金を徹底的に調べるため、名義預金が見つかってしまう可能性は高いです。

名義預金と消滅時効

相続税には消滅時効があり、相続が発生してから、善意の相続人なら5年、それ以外は7年です。

つまり、名義預金を含んだ相続が発生してから、5年または7年が経過すれば、相続税を支払う義務は消滅します。

一方、贈与税の消滅時効は6年、故意に申告しなかった場合は7年ですから、贈与の時から6年または7年経過すると、贈与税を支払わなくて良くなります。

ここで間違ってはいけないのは、例えば、名義預金とみなされた預金が、7年前に贈与されたものであったからと言って、税金の支払義務がなくなるわけではありません。

なぜなら、名義預金は贈与とは認められませんから、贈与税の時効は関係なく、時効を問題とするのであれば、相続税の方で考えなければならないからです。

まとめ

以上、名義預金について説明してきましたが、概要はおわかりいただけたでしょうか。

名義預金は、相続税の申告に際しては、よくあるトラブルの1つです。

相続の発生前・発生後にかかわらず、問題点を理解したうえで、専門家に相談するなど最善の準備と対応をしておきましょう。