この記事でわかること

- 未分割申告とはどのような申告方法か

- 未分割申告のデメリット

- 未分割申告する場合の必要書類

「相続人間での話し合いに折り合いがつかず、もうすぐ10カ月を迎えてしまう…」

慣れない相続手続きの中で、相続税の申告期限に追われて困っている方もいらっしゃるのではないでしょうか。

実は、相続人間で遺産分割の協議がまとまらなくとも、相続税の申告期限を延長することは出来ません。

しかし、いざという時に活用できる未分割申告という制度が存在します。

この記事では、未分割申告とはどのような申告方法か、そのデメリットや申告の際の必要書類まで、詳細に解説します。

遺産分割協議がまとまらずに困っている方や、未分割申告をするかどうか悩んでいる方の参考になれば幸いです。

目次

相続税の未分割申告とは

相続税の申告は、相続開始日の翌日から10カ月以内に行わなければなりません。

通常、この間に相続人同士で話し合いを行い、遺産分割を完了した上で相続税の申告をすることが一般的です。

しかし、遺産分割に関しては、相続人間でトラブルとなり協議がまったく進まないことも往々にしてあり得ます。

その場合、申告期限内に一度、相続人がそれぞれ法定相続分で相続したこととして、相続税の申告と納税をすることが可能です。

この相続税の申告を「未分割申告」と言います。

未分割申告をした際は、のちに遺産分割協議が整った時点で、修正申告や更正の請求をする必要があります。

修正前提の申告をなぜ事前にしておかなければならないか、疑問に思われる方がいらっしゃるかもしれません。

その理由は、大きく2つが挙げられます。

相続税の申告期限は延長できないため

相続税の申告期限は、協議がまとまらないことを理由に延長することは原則として出来ません。

遺産分割が未了だからという理由で何も手続きせずに10カ月の期限を超えてしい、このことが税務調査で発覚すると、無申告加算税と延滞税がペナルティとして課されます。

無申告加算税は、本来納めるべき相続税額に税率5~30%をかけて計算します。

また、延滞税は、法定納期限の翌日から実際の納付日までの日数に応じて計算します。

税率は、該当の日数が2カ月以内である場合原則年7.3%、2カ月を過ぎた場合は原則年14.6%です。

以上のように、申告期限を守れば本来発生しなかったペナルティにより、大きな税負担を負わなければならない可能性があります。

相続税軽減の特例が使いそびれないため

相続税には軽減の特例があり、これを利用出来るかどうかで税額が大きく左右されます。

特に配偶者の税額軽減は、1億6,000万円まで税金がかからないという大きな優遇措置のため、利用しない手はありません。

この制度の利用を希望する場合、事前に未分割申告をしていることが条件となります。

手続きの詳細は後述しますが、特例の適用には、実際に分割が完了した際に「更正の請求」をする必要があります。

更正は、事前の申告を前提とした制度であり、この点においても未分割申告をしておくことの重要性が理解できるでしょう。

相続税の未分割申告のデメリット

ここまで未分割申告の重要性を確認してきました。

反対に、未分割申告をしたことで何かデメリットを被ることはあるのでしょうか?

未分割申告のデメリットとしては、一般的に以下のような点が挙げられます。

- 相続財産での物納ができない

- 配偶者の税額軽減の特例が適用できない

- 小規模宅地等の特例が適用できない

- 農地の納税猶予の特例が適用できない

- 非上場株式等の納税猶予及び免除の特例が適用できない

未分割の相続財産では、物納ができない

相続税は通常、金銭で一括納付が一般的です。

しかし、税額が高額になると、支払うための金銭の用意が難しい場合もあります。

そのような場合、相続財産から物納する方法が認められています。

物納する財産は遺産分割が済んでいるものでなければならず、未分割申告をしている場合には、物納は認められません。

実際には、物納の制度を利用する方は極めて稀なため、特に影響を受けない場合もあるでしょう。

特例が適用されないと控除額が減り、税額が高くなる

前述した特例は、税額を計算する際に控除額を大きくすることができる、相続人にとっては非常にありがたい制度です。

一般に、未分割申告をする場合、これらの特例が適用できません。

適用の可否により相続人に課される税額が大きく左右されるため、適用不可であることは相続人にとって大きな痛手であり、最大のデメリットと言えます。

配偶者の税額軽減と小規模宅地等の特例は適用の余地あり

特例が適用できないことは相続人にとってデメリットとなるため、できれば避けたいものです。

ただ、上記特例の中でも「配偶者の税額軽減」と「小規模宅地等の特例」に関しては、適用の余地があります。

適用するにはまず、未分割申告をした上で一度特例控除無しの税額を支払います。

のちに遺産分割協議がまとまった際、更正の請求をすることで、過払いとなった税金が還付されるしくみです。

適用には未分割申告をしていることが前提となりますので、利用を考えている場合は、忘れずに申告を行いましょう。

相続税の未分割申告方法・相続税申告書の書き方

未分割申告や相続税申告は、具体的にどのように行うのでしょうか。ここでは、未分割申告を行うことを決めた方向けに、以下では相続税の未分割申告の方法と申告書の書き方について、簡単に解説します。

相続税の未分割申告方法

未分割申告をするには、まず所定の申告書様式を入手する必要があります。

申告書は、国税庁のホームページにてダウンロードが可能な他、最寄りの税務署にて書面で受け取ることもできます。

オンラインで手続きを完結したい場合は、上記ホームページからe-Taxソフトをダウンロードすると、申告書の作成から提出までソフト上で行うことが可能です。

また、パソコンでの作業が難しい場合には、書面で作成の上、税務署へ持参または郵送する形でも受け付けてもらえます。

相続税申告書の書き方

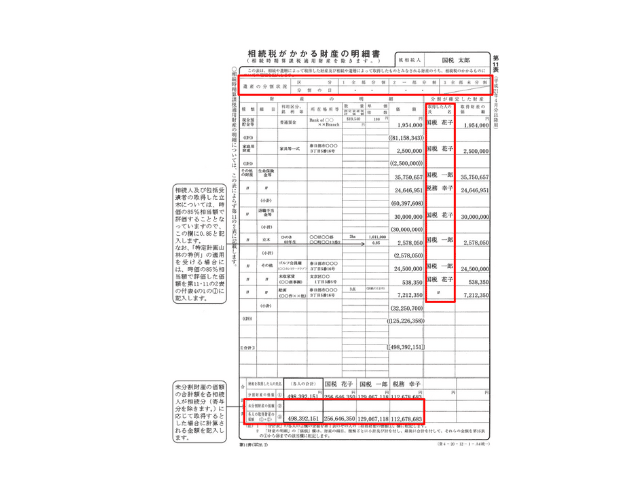

ここでは、未分割申告の場合に鍵となる申告書第11表の書き方についてご紹介します。

以下が実際の申告書の第11表です。

特にポイントとなるのは赤色を付した部分の記載方法です。

遺産分割の状況について、未分割申告の場合は3の全部未分割に丸を付けます。

また、分割が確定した財産の欄の取得した人の氏名については、すべて未定の場合空欄にしておいて構いません。

合計表の未分割財産の価格欄と各人の取得財産の価格は、法定相続分に従い同様の金額を記入しましょう。

なお、申告書の書き方についての詳細は、上記国税庁ホームページに掲載のマニュアルをご参照ください。

相続税の未分割申告の必要書類

未分割申告をする際、相続税の申告書と並び提出すべき重要書類があります。

それぞれの特徴と合わせ、3つの書類を紹介します。

必要に応じて準備しておきましょう。

申告期限後3年以内の分割見込書

未分割申告をする際に合わせて提出する書類として、最も大切なのが「申告期限後3年以内の分割見込書」です。

分割見込書は、未分割申告書を提出する際に一緒に提出することが求められます。

この書類を提出することで、相続税の軽減の特例を後に利用できるようになります。

もし提出をしていなかった場合、納めるべき税額が数千万円単位で代わってしまう可能性があります。

未分割申告書は被相続人が亡くなってから10カ月以内が提出期限のため、その際に必ずセットで準備するようにしましょう。

更正の請求書

更正の請求書とは、遺産分割協議の決着がつき、相続人それぞれの相続分が確定した際に提出する書類です。

更正の請求書を提出することで、各種税額軽減の特例などが利用でき、納めすぎていた税額の超過分を還付することができます。

提出の期限は、遺産分割協議が成立してから4カ月以内です。

反対に、納めるべき税額が増えた場合には、相続税の修正申告をすることになります。

遺産が未分割であることについてやむを得ない事由がある旨の承認申請書

被相続人が亡くなってから、3年10カ月経過後も遺産分割協議がまとまらない場合は、「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」の提出が必要となります。

提出の期限は、被相続人が亡くなってから4年後までです。

やむを得ない事由とは、具体的には裁判所に訴訟係属している場合や、調停・審判が長期化している場合などの事情を指します。

そのため、単に相続人同士での話し合いが進んでいないという状況では「やむを得ない」と認められない可能性が高いです。

やはり長期化させることなく、できるだけ早期に遺産分割協議をまとめることがベターと言えるでしょう。

まとめ

相続人間でなかなか折り合いがつかず困っている方は、未分割申告をすることが可能です。

しかし、未分割申告をする際には、デメリットも存在します。

後々不利に働くことがないよう、事前に必要書類をそろえて提出しておくことが大切です。

また、後日遺産分割協議を行った暁には期限内に更正の請求をきちんと行い、払いすぎた税金を還付することも忘れないようにしましょう。