この記事でわかること

- 遺贈と死因贈与の違いがわかる

- 死因贈与のメリット・デメリットがわかる

- 遺贈と死因贈与の使い分けの具体例がわかる

「遺贈」とは

遺贈とは?

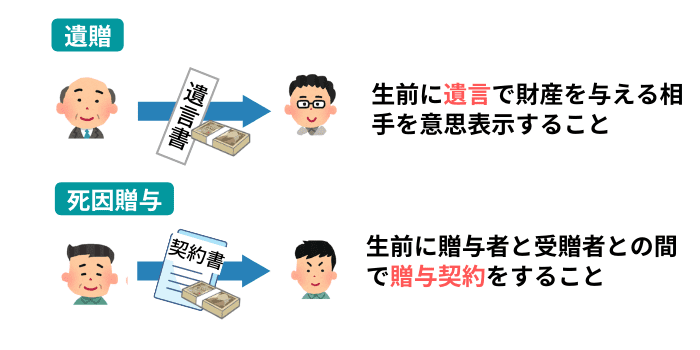

遺贈とは、被相続人が遺言によって、自己の財産を受遺者に与える旨を意思表示する制度です。

遺贈は必ず遺言によって行うこととされています。

民法第964条で遺贈について規定しており、そこでは、「包括」の方法によるものと、「特定」の名義で行う場合とが規定されています。

前者を「包括遺贈」といい、後者を「特定遺贈」といいます。

包括遺贈と特定遺贈

包括遺贈と特定遺贈の違いをみていきます。

包括遺贈

被相続人が自己の財産の一定割合を与えるという形で行う遺贈です。

「●●●●に対して、私の財産の1/3を与える」といった形になります。

そこでは、具体的に与えられる財産は特定されていません。

その結果、包括遺贈を受けた者は、相続人について一定の相続分が認められているのと同様に、被相続人の死亡によって遺言の効力が発生した時に、相続財産の一定割合を受領する権利を与えられることになります。

この場合、包括受遺者は、他の相続人とともに遺産分割協議に参加して、一定割合の財産を取得することになります(民法第990条)。

特定遺贈

被相続人が有している特定の財産を受遺者に与えるのが遺贈です。

「●●●●に東京都杉並区●番地●号の土地及び建物を遺贈する。」という形になります。

特定遺贈の場合には、被相続人が亡くなって遺言が効力を発生すると同時に、その特定の財産は直接受遺者に移転することになります(大審院判決大正5年11月8日民録22-2078)。

受遺者の意思

遺贈は、遺言者が勝手に受遺者に対して財産を与えるという意思表示を遺言によって行っただけです。

遺言で行うため、あくまでも遺言者の単独行為ということになり、受遺者の意思は全く考慮されていません。

その結果、受遺者が遺贈を受けたくない場合ということもあり得ます。

そこで、民法第986条では、受遺者はいつでも遺贈の放棄をすることができると定められています。

受遺者が遺贈を放棄すると、はじめから遺贈はなかったものとして、相続人同士で遺産分割協議等を行うことになります。

「死因贈与」とは

死因贈与

死因贈与とは、贈与者と受贈者の間の贈与契約です(民法第549条)。

贈与者の「財産を贈与します」という申し出と、受贈者の「贈与をお受けします」という合意があって、初めて成立するものです。

通常の贈与と異なるのは、その贈与の効力発生が、贈与者の死亡時とされている不確定期限(始期)付きのものとなっているということです。

受贈者からの取消の制限

贈与契約が成立した後は、受贈者はこれを一方的に解消することはできないとされています。

この点が遺贈との大きな違いです。

遺贈の規定の準用

死因贈与は、その性質が契約であるという点で、遺贈とは根本的に異なっています。

ただし、民法は、いずれも被相続人の死亡を原因として被相続人の財産が相手方に移転するという点で共通することから、死因贈与にもその性質に反しない限り遺贈の規定を準用することとしています(民法第554条)。

具体的な相違点の比較

具体的な相違点を比較していきます。

撤回

遺贈

遺贈は、遺言によって行われます。

そして、遺言はいつでも遺言者において撤回することができます(民法第1022条)。

そのため、遺贈はいつでも撤回することが可能です。

死因贈与

死因贈与についても、遺贈についての規定が準用されることから(民法第55条)、死因贈与もいつでも撤回できるとされています(最高裁判決昭和47年5月25日民集26-4-805)。

不動産取得税

遺贈

遺贈の相手方(受遺者)が相続人の場合は、不動産取得税は非課税となり、受遺者が相続人以外の場合に限って不動産取得税が課されます。

死因贈与

相手方(受贈者)が誰であるかを問わず、不動産取得税が課されることになります。

登録免許税

遺贈

受遺者が相続人の場合は、登録免許税の税率は4/1000とされています。

一方、受遺者が相続人以外の場合には税率は20/1000となります。

死因贈与

受贈者が誰であるかを問わず、登録免許税は20/1000となります。

能力

遺贈

遺贈は遺言によるため、15歳以上であれば遺言によって遺贈を行うことができます。

死因贈与

死因贈与は契約行為ですので、死因贈与を行うためには成年であることが必要です。

形式

遺贈

遺贈は、遺言によって行うことが必要とされています。

死因贈与

死因贈与については形式の制限はなく、口頭で行うことも可能です。

その結果、自筆証書遺言が要件を備えていないため無効とされ、遺贈としての効力が認められない場合であっても、死因贈与としては有効と判断される事例もあり得ます。

放棄

遺贈

遺贈は遺言者の一方的な単独行為ですので、受遺者はその時点では遺贈があったこと自体を知らないことがあります。

そこで、民法986条は受遺者が遺贈を放棄することを認めています。

死因贈与

死因贈与は贈与者と受贈者間の契約です。

したがって、その契約自体において受贈者からの解除を認める合意をしていない限り、受贈者から一方的にその効力を否定することはできません。

受遺者、受贈者の死亡

遺贈

受遺者が遺贈者よりも先に死亡した場合について、民法第994条では遺贈は失効すると定めています。

死因贈与

死因贈与の受贈者が贈与者より先に死亡した場合については、現時点では民法第994条の準用を認めて死因贈与契約も失効するとするものと、死因贈与が契約であることを重視して相続人に承継されるとするものとが分かれています。

ただし、最近の判例では水戸地裁の判決で、民法第994条は準用されず、受贈者の相続人が贈与を受けることができると判断したものがあります(水戸地裁判決平成27年2月17日)。

負担付きとすることの可否

遺贈

遺贈は、負担付き遺贈とすることも可能です。

負担付き遺贈の場合、受遺者は遺贈の範囲内で負担を履行する義務を負うことになります。

また、受遺者が負担を履行しない場合には、相続人が受遺者に対して負担の履行を求めることができ、それでも受遺者が負担を履行しない場合には相続人は遺贈の取消を家庭裁判所に請求できます(民法第1027条)。

死因贈与

死因贈与についても、受贈者に負担を負わせることが可能です。

ただし、負担付遺贈の場合のような、相続人からの取消請求権は認められていません。

その結果、現実的にはその履行を強制できないということになりそうです。

死因贈与のメリット・デメリット

| 死因贈与のメリット | 死因贈与のデメリット |

|---|---|

| ・贈与する代わりに自分の要望を聞いてもらえる ・口約束だけでも成立する |

・書面がないと他の相続人とトラブルになる可能性がある ・負担付死因贈与はあとから撤回できない場合がある ・税金面では遺贈より不利になる |

死因贈与のメリットとデメリットについて、整理しておきましょう。

死因贈与のメリット

贈与する代わりに自分の要望を聞いてもらえる

死因贈与は、負担的死因贈与という形をとることができます。

負担的死因贈与は、亡くなった後に財産を贈与をする代わりに、生前の身の回りの世話をしてもらう、介護をしてもらうなど、自分の要望を聞いてもらうことができます。

口約束だけでも成立する

死因贈与については、契約方法に明確な決まりはありません。

契約書を残していなくても口約束だけで成立するため、遺贈と違って形式上の不備などで契約がなかったことにされる心配はありません。

死因贈与のデメリット

書面がないと他の相続人とトラブルになる可能性がある

契約書がなく口約束のみだった場合は、他の相続人と利害が対立して、トラブルになってしまう可能性があります。

あとから死因贈与の事実を証明するのは難しいため、注意が必要です。

負担付死因贈与はあとから撤回できない場合がある

死因贈与は、生前であれば贈与する側の意思で撤回できます。

しかし、負担付死因贈与では、負担がすでに履行されている場合は、特別の理由がない限り取り消すことができません。

税金面では遺贈より不利になる

死因贈与は、遺贈の場合よりも登録免許税と不動産所得税の税率が高くなるため、税金面で不利になります。

遺贈と死因贈与の使い分け

遺贈と死因贈与の共通点、相違点については以上の通りです。

それでは、具体的に、特定の者に対して財産を残したい場合に、どちらの方法を用いればいいのかが問題となります。

したがって、遺言以外の方法で行いたい場合には、死因贈与を選択することになります。

そのため、実際に遺言が効力を生じた後で、受遺者がこれを放棄する可能性が否定できません。

一方、死因贈与では受遺者との契約として既に成立しているため、後日受贈者によって放棄等をされる可能性はありません。

確実に相手方に財産を渡したいときには、遺贈ではなく死因贈与の方法を選択すべきということになります。

したがって、受贈者はその権利について所有権移転の仮登記をすることができます。

これに対して、遺贈は遺言によってなされるもので被相続人の単独行為に過ぎないため、受遺者の権利を保存する方法はありません。

まとめ

以上、遺贈と死因贈与の違いやメリット等、具体的にどちらの制度を利用することが好ましいかについて検討してきました。

これらの制度を利用して財産を残したい場合には、そのメリット、デメリット等を考慮して、いずれの方法を選ぶのがいいかを考える必要があります。