この記事でわかること

- 異母兄弟が相続人となるケース

- 異母兄弟に遺産を相続させないための対処法

- 異母兄弟が相続人にいるときに起きやすいトラブル

被相続人が亡くなって相続が開始すると、民法上の法定相続分に従って相続財産が分配されます。

通常は顔見知りの親族が相続人になりますが、異母兄弟がいる場合、同様に相続人となる権利を持ちます。

異母兄弟がいるのは知っているが面識がない、もしくは、相続により初めて異母兄弟の存在を知るケースもあるでしょう。

異母兄弟との相続では相続財産を巡るトラブルがつきもので、できれば相続してほしくないと考える方もいるかもしれません。

ここでは、異母兄弟がいる場合の相続で起きやすいトラブルや対処方法を詳しく解説します。

異母兄弟も父親の遺産を相続する

原則として、異母兄弟も他の子どもと平等に財産を相続するのが民法上のルールです。

まずは前提として、異母兄弟にまつわる相続の一般的なルールを確認していきましょう。

民法では法定相続人が定められている

民法上、遺産を相続する権利を持つ範囲の親族を法定相続人といいます。

法定相続人の範囲と相続割合は、以下のように定められています。

法定相続人の範囲は配偶者と血族相続人である

法定相続人となるのは、以下の条件のうちいずれかに該当する方です。

①配偶者

亡くなった人の配偶者が存命の場合、常に相続人となります。

②血族相続人

血族とは、亡くなった人と生物学上の血縁関係のある人や、養子縁組で法律上の親子関係となった人をいいます。

血族のうち、次の中で最も優先順位の高い人が法定相続人となります。

- 第1順位:子ども

- 第2順位:両親

- 第3順位:兄弟姉妹

相続人の組み合わせにより、相続財産を分配する割合が決まる

相続財産を分配する割合は、法定相続人の組み合わせによって次のように変わります。

| 相続人の組み合わせ | 相続割合 |

|---|---|

| 配偶者:子ども | 1:1 |

| 配偶者:両親 | 2:1 |

| 配偶者:兄弟姉妹 | 3:1 |

たとえば亡くなった父親の相続財産が2,000万円で、妻と子ども2人が存命の場合、妻が1,000万円、子ども2人が500万円ずつ相続します。

異母兄弟が相続人となるケース3つ

異母兄弟が相続人となるのは、以下3つのケースです。

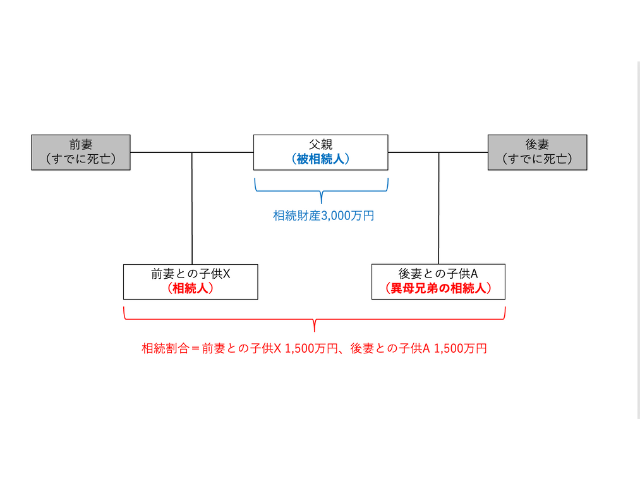

①亡くなった父親に離婚歴があり、前妻の子どもと後妻の子どもがいる場合

夫婦が離婚をした場合、元配偶者は相続人となりませんが、元配偶者との子どもには相続権が残ります。

父親が再婚し、後妻との子どもがいる場合、前妻との子どもと後妻との子どもは同順位・同相続割合の法定相続人です。

上図の例では、相続財産3,000万円の場合、前妻との子どもXが1,500万円、後妻との子どもAが1,500万円を相続します。

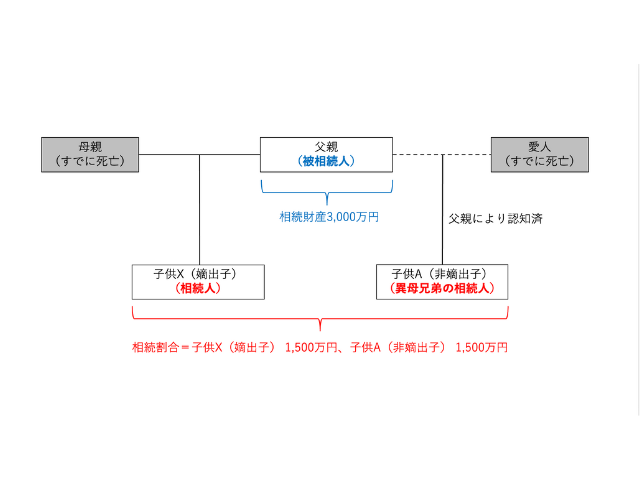

②亡くなった父親に愛人がおり、生まれた子どもを認知している場合

父親に婚姻関係にない愛人がおり、愛人との間に子どもがいる場合、認知の有無により相続での扱いが変わります。

婚姻関係のある夫婦の子どもを嫡出子、婚姻関係のない男女の子どもを非嫡出子といいます。

非嫡出子は父親の実子ですが、法律上は他人となるため、父親からの認知がなければ相続権がありません。

認知後は法律上の父子関係が成立し、嫡出子と同順位の法定相続人となります。

かつて非嫡出子の相続割合は「嫡出子の2分の1」でしたが、2013年12月の民法改正で「嫡出子と同じ割合」へ変更されました。

上図の例では、相続財産3,000万円の場合、子どもX(嫡出子)が1,500万円、子どもA(非嫡出子)が1,500万円を相続します。

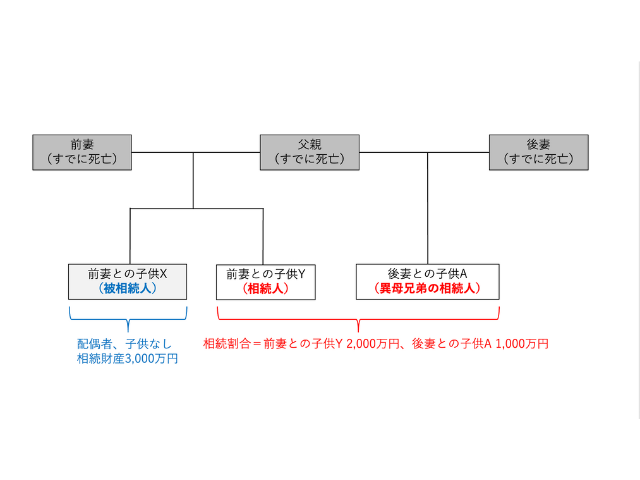

③共通の兄弟が亡くなった場合

異母兄弟は、父親が亡くなったときだけでなく、兄弟が亡くなった場合にも相続人となります。

たとえば、前妻の子どもが亡くなり、かつ、前妻の子どもに両親や子どもがいない場合です。

異母兄弟の財産を相続する場合、相続割合は次のようになります。

| 相続人の組み合わせ | 相続割合 |

|---|---|

| 両親が同じ兄弟姉妹:片親のみ同じ兄弟姉妹 | 2:1 |

上図の例では、相続財産3,000万円の場合、前妻との子どもY(両親が同じ兄弟姉妹)が2,000万円、後妻との子どもA(片親のみ同じ兄弟姉妹)が1,000万円を相続します。

なお、兄弟姉妹の法定相続順位は第3位なので、亡くなった方の両親や子どもが存命の場合、兄弟姉妹(異母兄弟姉妹含む)は相続人となりません。

戸籍を調べると異母兄弟の有無がわかる

異母兄弟の有無を確認したい場合、父親の戸籍を調べましょう。

婚姻をすると、その夫婦で新しい戸籍がつくられ、生まれた子どもは夫婦の戸籍に記載されます。

認知の届出をした場合、父親の戸籍に認知の事実が記載されます。

そのため、出生から死亡までの戸籍をたどると婚姻歴や子ども、認知の有無がわかり、異母兄弟の存在も確認できます。

異母兄弟は遺留分の権利も同じ

遺留分とは、一部の法定相続人に最低限保証されている相続財産の取得分です。

たとえば父親が遺言書で「愛人にすべての財産を相続させる」と指定していた場合、法定相続分より遺言書の内容が優先されます。

もし配偶者や子どもが自宅などの財産を相続できない場合、今後の生活に困窮しかねません。

そこで、民法では以下の相続人に最低限の財産取得として遺留分の請求を認めています。

- 配偶者

- 直系卑属(子ども、孫、ひ孫など)

- 直系尊属(親、祖父母、曽祖父母など)

遺留分は生活保障を目的とするため、兄弟姉妹には認められません。

ただし、被相続人の子どもである異母兄弟には遺留分が保証されます。

遺留分として請求できるのは、以下の通り法定相続分の一部に限られます。

| 法定相続人 | 遺留分の割合 |

|---|---|

| 親や祖父母などの直系尊属のみ | 3分の1 |

| 上記以外 | 2分の1 |

たとえば、前述の「①亡くなった父親に離婚歴があり、前妻の子どもと後妻の子どもがいる場合」のケースで遺留分額を考えてみましょう。

父親の相続財産は3,000万円、相続人は前妻との子どもXと後妻との子どもAです。

父親が「前妻との子どもXに相続財産をすべて相続させる」という遺言書を残している場合、遺留分は3,000万円×2分の1で1,500万円です。

この遺留分の額に、遺留分権利者の法定相続分を乗じた額が個別の請求額になります。

今回は遺留分権利者が1人のため、後妻との子どもAの遺留分請求額は1,500万円です。

なお、前述の「③共通の兄弟が亡くなった場合」では、兄弟姉妹に遺留分はないため異母兄弟も相続人となりません。

異母兄弟に遺産を相続させない方法9つ

ここからは、異母兄弟に相続をさせない、もしくは減額する方法を9つご紹介します。

被相続人の生前からできる対策と相続開始後にできる対策がありますが、できる限り生前から対策しておくのが望ましいでしょう。

| 対策ができる時期 | 具体的な対策 |

|---|---|

| 1.被相続人の生前 | ①生前に贈与して相続財産を残さない |

| ②死因贈与契約で財産の相続人を指定する | |

| ③遺言書で財産の相続人を指定する | |

| ④相続の排除を申し立てる | |

| ⑤生命保険の受取人を指定する | |

| 2.相続開始後 | ①遺産分割協議で話し合いをする |

| ②相続放棄を依頼する | |

| ③相続財産への寄与分を主張する | |

| ④遺産分割調停を申し立てる |

1.被相続人の生前からできる対策

被相続人の生前からできる対策を5つご紹介します。

①生前に贈与して相続財産を残さない

相続人へ財産を生前に贈与しておくと、財産は贈与を受けた人のものになるため、相続財産には残りません。

税制面では、生前贈与は大きくわけて次の2つの方法から選択します。

暦年贈与

暦歴(1月1日~12月31日)の1年間で、1人につき110万円までの贈与は非課税になるのを利用した贈与方法です。

110万円までの贈与であれば税務署への申告も不要になるため、毎年110万円内に収まるよう贈与します。

相続時精算課税制度

原則として、60歳以上の父母や祖父母から18歳以上の子どもや孫への贈与で利用できる制度です。

贈与の時点では一定額まで贈与税がかからず、相続のときにまとめて相続財産へ加算して相続税を算出します。

ただ、一度相続時精算課税制度を選択すると、暦年課税には戻せません。

生前贈与は遺産と共に遺留分の対象となりますが、次の通り期間に制限があります。

| 遺留分の基礎となる財産 |

・相続開始時点の遺産 ・相続人以外への生前贈与(相続開始前1年以内) ・相続人への特別受益にあたる生前贈与(相続開始前10年以内) |

|---|

特別受益にあたる生前贈与とは、一部の相続人だけが特別に得た贈与で、婚姻や住宅資金、教育費、事業資金などが該当します。

相続開始時点で一定期間を過ぎていた場合は遺留分の対象とならないため、生前贈与はできるだけ早いタイミングが望ましいです。

ただし「遺留分権利者に損害を与えることを双方が知りながら行われた生前贈与」は期間に関係なく遺留分の対象となるため、注意しましょう。

②死因贈与契約で財産の相続人を指定する

生前に贈与契約を結び、贈与者の死亡を条件として財産を渡す死因贈与という方法もあります。

どうしても相続人が使用したい財産がある場合などに有効ですが、生前贈与と同様に遺留分の対象となります。

また、相続税の課税対象となる点にも注意しておきましょう。

③遺言書で財産の相続人を指定する

たとえば遺言書で「相続財産は長男がすべて相続する」「自宅は長女が相続する」などの指定ができます。

相続財産を承継する人が決まっていれば、異母兄弟から請求できるのは遺留分だけに限定されます。

遺言書は、公証役場で作成するほか、被相続人の自筆で作成可能です。

ただし遺言書の作成には厳格なルールがあり、違反があると作成した遺言がすべて無効になってしまいます。

遺言書は公証役場で作成するか、もしくは弁護士など専門家のチェックを受けましょう。

④相続の排除を申し立てる

相続の排除とは、虐待や非行など相続にふさわしくない事情がある場合に裁判所の判断で相続から除外する方法です。

限られた状況ではありますが、もし異母兄弟が以下のケースに該当した場合は申立てを検討しましょう。

- 被相続人に対して虐待をしたとき

- 被相続人に重大な侮辱を加えたとき

- 推定相続人に著しい非行をしたとき

申立ては、被相続人が生前に申し立てる、もしくは遺言書で排除の旨を記載しておく必要があります。

相続排除は裁判所から認められる場合が少ないため、弁護士に相談しましょう。

⑤生命保険の受取人を指定する

父親が生命保険の被保険者として保険料を支払い、財産を相続させたい人を死亡保険金の受取人とする方法です。

死亡保険金は受取人固有の財産であり、相続財産には含まれません。

原則として遺留分の対象にもならないため、異母兄弟へ相続される額を減少させる効果があります。

ただし遺産総額と比べて死亡保険金の額が著しく大きい場合、特別利益として遺留分の対象となる可能性があります。

死亡保険金は相続税の課税対象となりますが、以下の計算により控除を受けられます。

- 死亡保険金の非課税枠=500万円×法定相続人の人数

2.相続開始後にできる対策

ここからは、相続開始後にできる対策を4つご紹介します。

①遺産分割協議で話し合いをする

相続人全員の合意があれば、遺産分割協議で法定相続分とは異なる相続割合を定められます。

もし異母兄弟と良好な関係であれば、遺産分割協議で分配を取り決めるのが最も簡易な方法です。

ただし、話し合いがまとまらず、お互いが感情的になってしまう場合もあるかもしれません。

異母兄弟に納得してもらうため、十分な説明や対価を用意しておく必要もあるでしょう。

②相続放棄を依頼する

相続放棄とは、家庭裁判所を通じて相続に関する権利義務を一切承継しないようにする手続きです。

相続放棄をすると、財産の承継に一切関わらず、原則として撤回もできません。

異母兄弟に財産を相続させない方法としては最も確実ですが、本人から家庭裁判所へ申立てをしてもらう必要があります。

異母兄弟が納得している場合や、相続財産に負債がある場合、あるいは十分な対価を渡している場合などでなければ難しいでしょう。

なお、相続放棄は相続開始を知ったときから3カ月以内しか申立てができません。

③相続財産への寄与分を主張する

寄与分とは、相続財産の維持や増加に特別の貢献をした相続人へ認められる相続分の増額です。

たとえば以下のような貢献により、寄与分が認められる可能性があります。

- 被相続人の介護をするために仕事を辞めて専念していた

- 被相続人が認知症を患った後、費用を長年一人で負担し続けていた

- 被相続人の事業で重要な役割を担い、相続財産の形成に貢献した

ただし、親子関係から通常期待される程度の寄与を超える行為でなければ、裁判所の認定は難しい傾向にあります。

④遺産分割調停を申し立てる

異母兄弟との話し合いでは解決できない状況に陥った場合、最終手段として家庭裁判所の調停を申し込みましょう。

調停では、第三者として調停委員が間に入って話し合いを進めてくれるため、当事者のみの場合よりも冷静な話し合いができます。

異母兄弟が相続人になったときに起きやすいトラブル

異母兄弟が相続人にいるとき、たとえば次のようなトラブルが起こります。

異母兄弟と連絡がとれない

たとえば前妻との間に異母兄弟がいるとは知っていても、面識がないというケースは少なくありません。

話し合いをしたくても連絡先がわからない場合や、連絡をしても多忙を理由に無視されてしまう場合もあり得ます。

異母兄弟が話し合いに参加してくれない

異母兄弟と連絡はとれたが、話し合いが進まないケースです。

特に長年疎遠になっていた場合や遠方に住んでいる場合、異母兄弟にとっても相続に関わりたくないという心情になっている可能性もあります。

相続財産の分配額に納得しない

特に相続財産が高額な場合など、異母兄弟が分配される相続財産の額に納得せず、さらなる議論を持ちかけてくるケースです。

相続財産を巡る争いでは、お互いが感情的になってしまい、話し合いもできなくなる恐れがあります。

異母兄弟との相続トラブルを回避する方法

相続トラブルを回避するには、以下の対処方法がおすすめです。

事前に連絡をして関係を築いておく

相続が始まると、葬儀などで多忙になり、異母兄弟との相続について考える余裕がないかもしれません。

相続の開始が予期される段階で事前に連絡をとり、異母兄弟と関係を築いておけばお互いに余裕のある状態で話し合いができるでしょう。

異母兄弟の住所や連絡先がわからないときは、父親の戸籍から異母兄弟の本籍をたどります。

本籍がわかると、次に戸籍の附票を取得すれば現住所を調べられます。

突然の来訪をすると相手に不信感をもたれてしまう可能性もあるため、まずは手紙などで相続が発生しそうである状況を伝えるのがよいでしょう。

弁護士に対応を依頼する

弁護士には、相続に関する手続きだけでなく、当事者同士での話し合いが難しい場合の交渉も依頼できます。

弁護士は交渉のプロフェッショナルであり、依頼人の利益のために最大限できる方法を提案してくれます。

弁護士報酬は発生しますが、異母兄弟との相続にかかる時間や労力などを考えると、メリットの方が大きいケースがほとんどでしょう。

まとめ

異母兄弟が相続人にいる場合、協力して相続手続きを進められればよいのですが、多くのケースではトラブルがつきものです。

遺言書など生前にできる対策もありますが、被相続人にとってもデリケートな問題であるため、事前準備ができない場合もあるでしょう。

異母兄弟がいる場合の相続対策や相続開始後の交渉は、弁護士に依頼するのが最善の方法です。

できるだけ早く弁護士に相談しておき、異母兄弟との相続に向けて準備を整えておくとよいでしょう。