この記事でわかること

- 代襲相続の対象となる範囲はどこまでか

- 代襲相続にならないケースとは

相続人がすでに死亡しているなどの理由で、相続人の血縁関係者が地位を承継して相続人となる制度を代襲相続といいます。

たとえば、親・子ども・孫がおり、子どもが親より先に死亡した場合、孫は子どもの地位を承継して親の相続人となります。

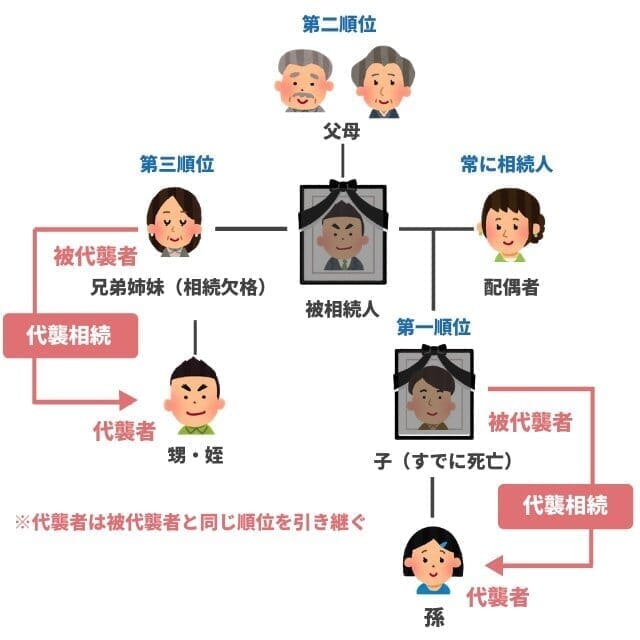

代襲相続の対象となる範囲は限られており、相続人の子どもや孫などの直系卑属と、兄弟姉妹の甥や姪までしか認められません。

親などの直系尊属や配偶者の連れ子などは、代襲相続ができないため注意しましょう。

ここでは、代襲相続が発生するケースや代襲相続の範囲などを解説します。

目次

代襲相続とは

代襲相続とは、相続人となる人が死亡や欠格などの理由でいないときに、一定の血縁関係にある人が地位を承継して代襲相続人になる制度です。

代襲相続人は、代襲によって地位を承継する相続人と同じ相続分を承継します。

代襲相続が発生すると相続人の数や相続分が変わるため、相続関係が複雑になるケースが多いでしょう。

遺産分割協議で揉める原因にもなりやすいため、代襲相続の有無や代襲相続人の範囲などは正確に把握しておく必要があります。

代襲相続が発生する原因

代襲相続が発生する原因は、以下の通りです。

- 被相続人より相続人が先に亡くなっているため

- 相続欠格となった相続人がいるため

- 相続廃除された相続人がいるため

それぞれの原因について見ていきましょう。

被相続人より相続人が先に亡くなっているため

被相続人より相続人が先に亡くなっていると、代襲相続が発生する原因になります。

たとえば、親・子ども・孫がいるケースを考えてみましょう。

親が亡くなると、通常は親が被相続人、子どもが相続人です。

親よりも先に子どもが亡くなっている場合、孫が子どもの地位を承継できるため、孫が代襲相続人となります。

親と子どもがほぼ同時に亡くなり、死亡日の先後がわからないときは、同時死亡の推定が適用されて孫が代襲相続できるケースがあります。

相続欠格となった相続人がいるため

相続欠格とは、以下のような行為があったときに相続の権利を喪失させる制度です。

- 被相続人や他の相続人を殺害しようとした場合

- 被相続人が殺害された事実を知りながら告発をしなかった場合

- 詐欺や強迫で被相続人の遺言書の作成を妨げたり、変更させたりした場合

- 被相続人の遺言書を偽造、破棄、隠匿した場合

相続人が相続欠格に該当しても、代襲相続人の代襲相続は制限されません。

たとえば兄弟姉妹が相続欠格に該当した場合でも、甥や姪は代襲相続できます。

相続廃除された相続人がいるため

相続排除とは、以下のような行為があったときに家庭裁判所の手続きで相続の資格を喪失させる制度です。

- 被相続人に虐待や侮辱行為をした場合

- 被相続人の財産を浪費した場合

- 被相続人に多額の借金を返済させた場合

相続欠格は要件に該当すると自動的に適用されますが、相続排除は家庭裁判所への申立てが必要になる点が異なります。

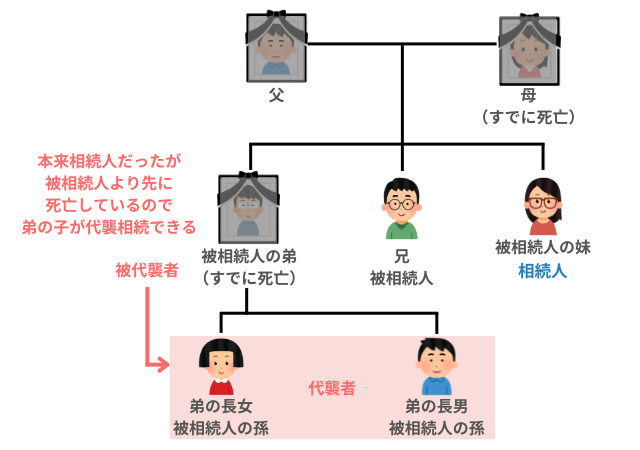

前述の例で第三順位の兄弟姉妹が相続排除となった場合、甥や姪が地位を代襲し、相続人となる可能性があります。

代襲相続人の法定相続分

民法では、以下の通り法定相続人と相続割合が定められています。

<法定相続人>

②次の中で最も高順位の者:

子ども(第一順位)

父母(第ニ順位)

兄弟姉妹(第三順位)

<相続割合>

| 相続人 | 相続割合 |

|---|---|

| 配偶者:子ども(第一順位) | 1:1 |

| 配偶者:父母(第ニ順位) | 2:1 |

| 配偶者:兄弟姉妹(第三順位) | 3:1 |

代襲相続人が相続する割合は、地位を代襲する相続人の相続割合と同じです。

たとえば、配偶者と兄弟姉妹(第三順位)が相続する場合、相続割合は3:1です。

甥や姪が代襲相続する場合も、配偶者と甥や姪の相続割合は3:1となります。

【図解付き】代襲相続の範囲はどこまで?

代襲相続の範囲は親族関係によって異なります。

ここからは、代襲相続の範囲について見ていきましょう。

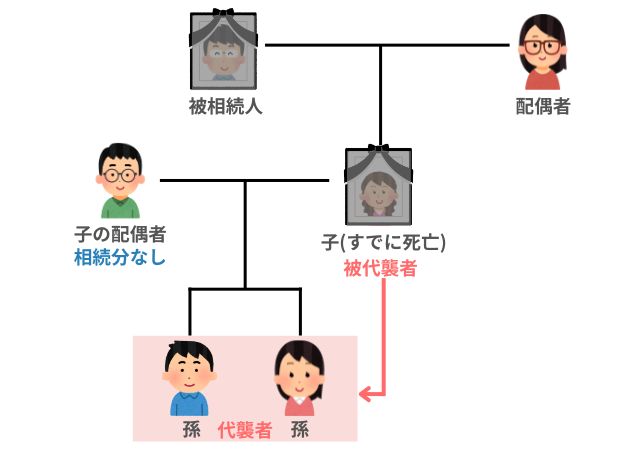

代襲相続人が孫(実子)になるケース

子どもの実子である孫が代襲相続人になるのは、子どもが先に亡くなり、親である被相続人が後で亡くなった場合です。

子どもとは、婚姻関係にある配偶者との子どもだけでなく、離婚した前妻との子どもや婚外子なども含みます。

孫が複数人いる場合、子どもの相続分を孫の数で割った分が孫の相続分です。

たとえば、遺産総額が1,200万円であり、配偶者と子どもが相続人の場合、子どもの相続分は2分の1の600万円です。

親より先に子どもが死亡しており、代襲相続した孫が2人いるとそれぞれ300万円を相続します。

孫が3人の場合、相続分はそれぞれ200万円になり、1人あたりの額は減少します。

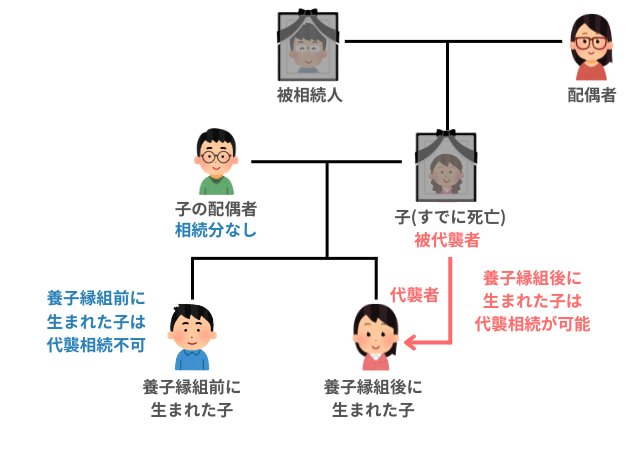

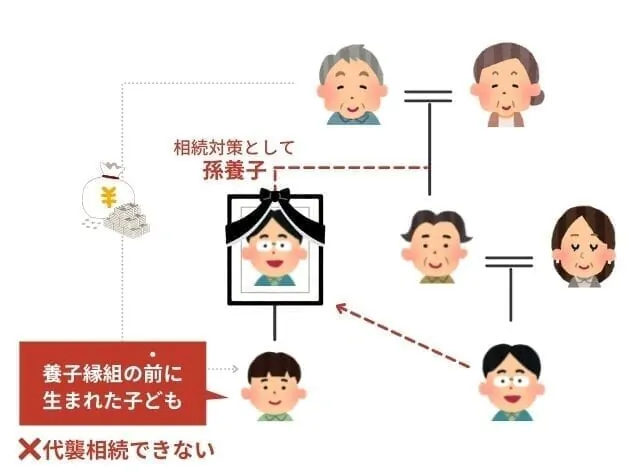

代襲相続人が孫(養子)になるケース

養子である子どもが先に亡くなり、親が亡くなった場合、孫が代襲相続できるかどうかはケースによって異なります。

子どもが親と養子縁組を行い、その後に孫が生まれた場合、孫は子どもの地位を代襲して親の相続人になります。

孫が養子縁組前に生まれていた連れ子の場合、孫は親の代襲相続人となれません。

養子縁組より前に生まれた孫は、被相続人の直系卑属とは認められないためです。

この場合、孫が相続人になるためには被相続人である親と養子縁組を行う必要があります。

孫が生まれた日と養子縁組の日の先後でケースは異なるため、戸籍などで日付を確認しておきましょう。

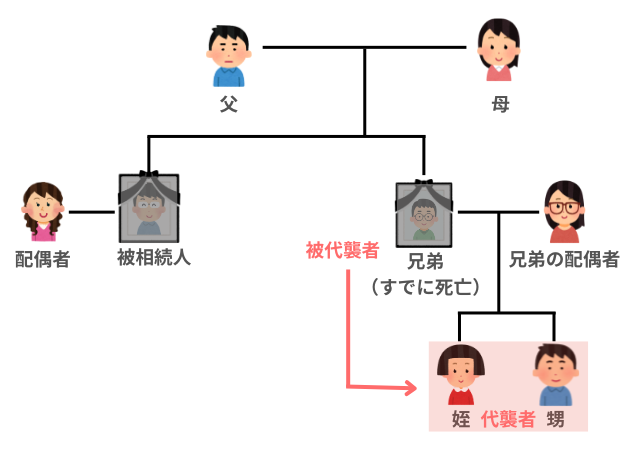

代襲相続人が甥姪になるケース

甥や姪が代襲相続人となるのは、法定相続で第一順位の子どもと第二順位の両親がすでに死亡している場合です。

さらに、甥や姪の両親である兄弟姉妹が被相続人より先に死亡し、甥や姪が存命であるケースに代襲相続が発生します。

甥や姪が複数人いる場合、兄弟姉妹の相続分を甥や姪の数で割った分が相続分になります。

たとえば、遺産総額が1,200万円であり、配偶者と甥姪2人が相続人の場合、相続分は配偶者900万円、甥姪がそれぞれ150万円です。

被相続人の子どもの孫が代襲相続をする場合、兄弟姉妹の甥や姪は代襲相続できないため注意しましょう。

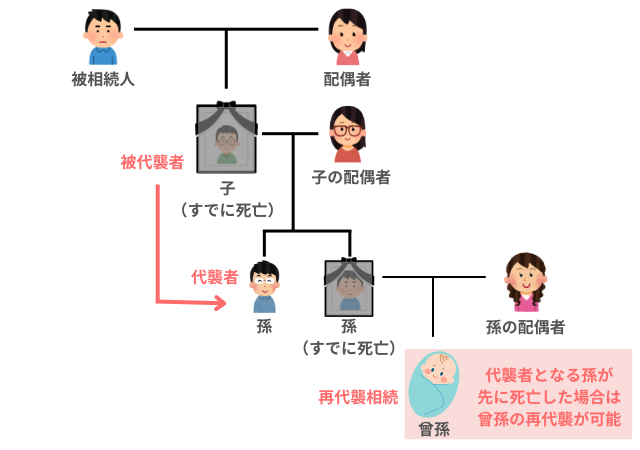

代襲相続人がひ孫になるケース

相続人だけでなく代襲相続人も死亡している場合、再代襲相続が発生するケースがあります。

たとえば、親が亡くなったときに子どもと孫がすでに死亡しており、ひ孫が再代襲により相続人となる場合です。

孫が複数人おり、一部の孫が死亡してひ孫がいる場合、孫とひ孫が同時に相続人となるケースもあるでしょう。

遺産総額が1,200万円であり、配偶者、孫、ひ孫が相続人の場合、配偶者が600万円、孫が300万円、ひ孫が300万円をそれぞれ相続します。

なお、再代襲相続が可能なのは相続人の直系卑属のみであり、兄弟姉妹の甥や姪から下の代は再代襲できません。

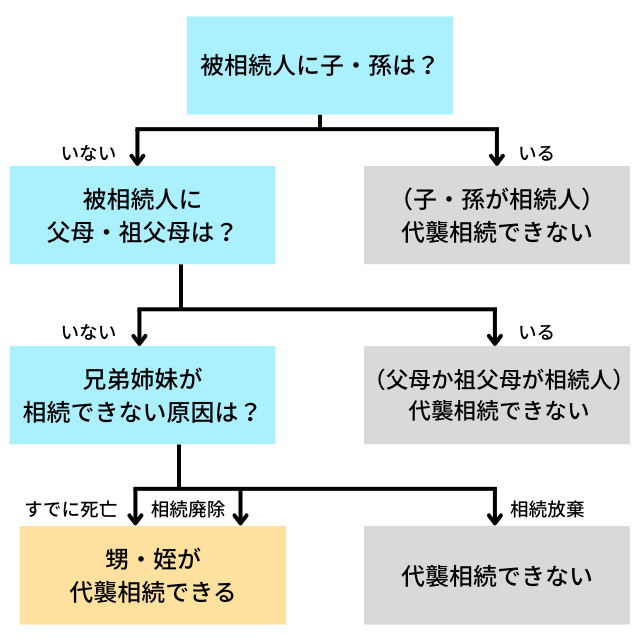

代襲相続ができるかわかるフローチャート

兄弟姉妹の代襲相続は、下記のようなイメージとなります。

また、兄弟姉妹の代襲相続ができるかわかるフローチャートを紹介します。

ご自身のケースがどうか気になる方は、参考にしてください。

代襲相続にならないケース

代襲相続にならないケースは、以下の通りです。

- 相続放棄があるケース

- 遺言で指定された人が相続開始前に亡くなったケース

- 再婚した配偶者の連れ子のケース

それぞれのケースを見ていきましょう。

相続放棄があるケース

相続人が相続放棄をしている場合、代襲相続は発生しません。

相続放棄とは、家庭裁判所の手続きで相続の権利義務をすべて喪失させる手続きです。

被相続人が事業をしており高額な借金がある場合や、相続人間でトラブルがあり遺産分割に関わりたくない場合などに利用されます。

相続放棄をした後は、初めから相続人ではなかったとみなされるため、代襲相続人による相続ができなくなります。

撤回は原則としてできないため、相続放棄をするときは注意しましょう。

遺言で指定された人が相続開始前に亡くなったケース

遺言で財産を承継する相続人を指定すると、故人の意思が尊重され、法定相続分よりも遺言による指定が優先されます。

一方で、遺言で相続人を指定した後、指定されていた相続人が先に亡くなった場合、遺言書の該当部分が無効となるため指定通りに相続できません。

代襲相続人は、遺言の指定通りに地位を承継できず、通常の法定相続分で代襲します。

再婚した配偶者の連れ子のケース

再婚した配偶者の連れ子とは生活を共にするケースが一般的ですが、連れ子は代襲相続人になれません。

被相続人の子どもなど法律上の親子関係がある場合、代襲相続は発生しますが、連れ子には法律上の親子関係がないためです。

配偶者の連れ子に財産の承継を望む場合、養子縁組をして法律上の親子関係をつくる、遺言書を作成するなどの方法があります。

たとえば配偶者の連れ子と養子縁組をすると、実子と身分上の違いはなく、同じ相続分で財産を承継できます。

代襲相続による基礎控除の変化

代襲相続で相続人の数が変わると、相続税の基礎控除が変わります。

基礎控除は、以下の式で計算します。

- 基礎控除=3,000万円+600万円×相続人の数

たとえば、父親、母親、子ども1人、孫2人の事例で考えてみましょう。

父親が亡くなると相続人は母親と子どもになり、基礎控除は3,000万円+600万円×2人で4,200万円です。

父親より先に子どもが死亡し、孫2人が代襲相続するときの相続人は、配偶者と孫2人の計3人になります。

基礎控除は3,000万円+600万円×3人で4,800万円です。

孫のうち1人が父親の養子になった場合、養子縁組した孫は「養子の地位」と「代襲相続する孫の地位」の両方を持ちます。

相続分は両方の地位を合計した割合になりますが、基礎控除の計算では1人とカウントするため、基礎控除は4,800万円となります。

代襲相続の注意点

甥・姪が代襲相続する場合には、主に3つの注意点があります。

この注意点を知らない場合、以下のようなトラブルになる可能性があります。

- 相続できると思っていたら相続できなかった

- 相続人ではないと思っていた人が相続人だった

- 相続税が思ったより多かった

正しい相続人が、正当な相続分を得られるように、是非とも代襲相続の注意点を覚えておきましょう。

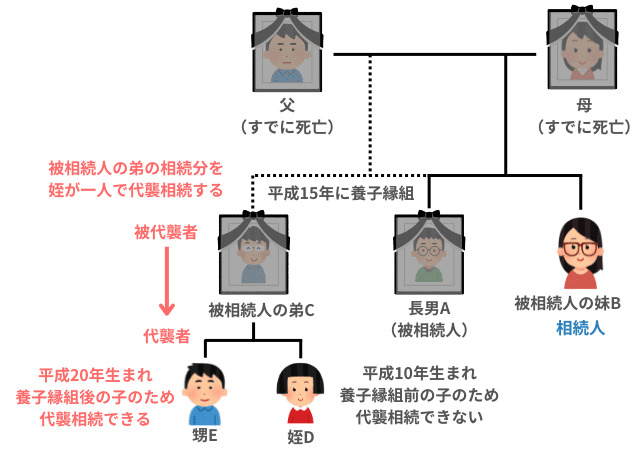

兄弟姉妹が養子の場合は代襲相続できないことがある

養子縁組が行われた時点で既に生まれていた子は、養子縁組後の新しい家族関係において代襲相続の対象にはなりません。

民法では養子縁組を行った日から法律上の家族関係が発生すると決められているためです。

被相続人Aには妹Bと、被相続人Aの両親と平成15年7月1日に養子縁組した弟Cがいます。

弟Cには2人の子(D・E)がおり、姪Dは平成10年生まれ、甥Eは平成20年生まれです。

被相続人Aは令和6年7月に亡くなり、被相続人Aに配偶者・子どもはおらず、両親・弟Cは既に亡くなっています。

この場合、姪Dは弟Cの養子縁組前の子どものため相続人にはなれず、甥Eは養子縁組後の子どものため代襲相続できます。

養子縁組のタイミングによって相続人が変わると、それぞれの相続割合まで変わってきます。

兄弟姉妹の代襲相続人は2割加算される

被相続人の相続財産が基礎控除3,000万円と600万円×法定相続人の数を超えると、相続税が課税されます。

例えば、相続人が配偶者と子ども2人の場合の基礎控除は、3,000万円+600万円×3=4,800万円です。

相続税が課税される場合、被相続人の1親等の血族(子、親、代襲相続した孫)及び配偶者以外の相続人には、相続税が2割加算されます。

通常の計算では相続税が200万円の場合、兄弟姉妹や代襲相続人の甥・姪が相続すると240万円となります。

代襲相続に関するよくあるトラブル

兄弟姉妹の代襲相続では、疎遠になっていたり、兄弟間でのトラブルを甥・姪の代まで引きずっているケースがあります。

ここでは、よくある2つのトラブルを紹介します。

甥・姪に対して高圧的な態度で押印を求める

相続人が兄弟姉妹と甥・姪の場合、年長者の兄弟姉妹が中心となって遺産分割協議を進める傾向があります。

「甥や姪は遺産分割に対して文句を言わないだろう」「私の話なら聞くだろう」と、年長者の中心人物が代襲相続人の甥・姪を軽んじるケースも珍しくありません。

その結果、不公平な遺産分割協議書への押印や、相続放棄を強要してしまい、甥・姪が押印を拒否するといったトラブルが起こります。

代襲相続人の甥・姪、兄弟姉妹も同じ相続人のため、お互いに敬意をもって協議する姿勢が、円満な遺産分割のカギとなります。

関係の薄さから連絡が取れない

被相続人の兄弟姉妹と甥・姪となると、遠方に住んでいてお互いの住所・連絡先を知らない、一度も会っていないなどのケースがあります。

遺産分割協議では相続人全員の署名・押印が必要なため、連絡が取れないからとその人を外して協議を進められません。

戸籍を調査して住所を特定できても、過去に親類同士でトラブルがあって関わりたくないと連絡を無視する方もいます。

連絡が取れないと何も進まないため、実は一番厄介なトラブルと言えるでしょう。

代襲相続で気を付けたい数次相続

数次相続とは、相続が開始した後、遺産分割などの相続手続きが完了しないうちに相続人がなくなり、新たな相続が発生するケースをいいます。

たとえば、夫が亡くなった後、立て続けに年齢の近い妻も亡くなった場合などが典型例でしょう。

この場合、夫の相続を一次相続、妻の相続を二次相続といいます。

数次相続が発生したときは、一次相続と二次相続の相続関係をすべて調査しなければならないため、代襲相続と同じく相続手続きが複雑になります。

数次相続の確定方法

数次相続は、戸籍に記録された被相続人と相続人の死亡日の先後を調査して確定させます。

たとえば、父親・母親・子ども・孫がおり、父親と子どもが亡くなった事例で考えてみましょう。

子どもが先に亡くなり、父親が後で亡くなった場合、父親の相続人は母親と子どもの地位を代襲した孫になります。

父親が先に亡くなった後、相続が確定しないまま子どもが亡くなった場合は、父親を一次相続、子どもを二次相続とする数次相続が発生します。

代襲相続と数次相続の違い

代襲相続と数次相続では、相続人の対象となる範囲が大きく異なります。

代襲相続では、代襲相続人が相続人の直系卑属と兄弟姉妹の甥や姪に限られます。

一方で、数次相続のときに相続人となるのは一次相続と二次相続で相続人となる方全員です。

たとえば父親に前妻と後妻がおり、それぞれに子どもと孫がいる事例を考えてみましょう。

父親が亡くなり、次に後妻との子どもが亡くなった場合、相続人は後妻とその孫だけでなく、前妻との子どもも対象になります。

代襲相続のトラブルを回避する方法

代襲相続でのトラブルを回避するために、以下の対処をしておきましょう。

- 財産目録を作成する

- 遺言書を作成してもらう

- 生前に親族とコミュニケーションを取っておく

それぞれの方法について詳しく解説します。

財産目録を作成する

財産目録とは、被相続人から相続人へ承継される財産の一覧であり、プラスとマイナスの両方の財産が記載されます。

たとえば、預貯金、不動産、自動車、株式などの有価証券、借金の残高などです。

財産目録がない場合、相続財産の確定に時間がかかったり、後から財産が見つかってトラブルになるケースが少なくありません。

代襲相続のときは相続関係が複雑になりやすいため、トラブルを防ぐためには財産目録を作成しておくのが望ましいでしょう。

財産目録は、被相続人自身で作成するほか、弁護士に依頼する方法でも作成できます。

相続人が遺産分割で困らないよう、不動産登記簿情報などなるべく詳細な情報を記載しておきましょう。

遺言書を作成してもらう

遺言書で相続財産を取得する相続人を指定すると、故人の意思が尊重されるため、原則として指定通りに財産は承継されます。

遺産分割では相続人がそれぞれの権利を主張して話がまとまらない場合もあるため、遺言書で分割方法を指定すると争いを予防できるでしょう。

遺言書には、主に被相続人が作成する自筆証書遺言と、公証役場で公証人に作成してもらう公正証書遺言があります。

自筆証書遺言は作成方法に厳格なルールが定められており、誤りがあると遺言書が無効になる恐れがあります。

公正証書遺言を作成する場合、手間や費用はかかりますが、誤りで無効になる恐れや紛失などのリスクもないため安心でしょう。

生前に親族とコミュニケーションを取っておく

遺産分割協議では高額な財産の承継を決めるため、感情的になり、冷静な話し合いができないケースが少なくありません。

特に代襲相続の場合、相続財産を巡る利害関係が複雑になって争いに発展するケースもあるでしょう。

被相続人や被代襲者が健在なうちであれば、冷静に話し合いができ、相続の開始後に遺産分割を円滑に進められる可能性が高くなります。

どうしても生活上必要になるため承継したい財産など、相続人同士の希望や具体的な分割方法を話し合っておくとよいでしょう。

代襲相続に関するよくある質問

代襲相続に関するよくある質問は、以下の通りです。

- 代襲相続人の遺留分は?

- 代襲相続に関して特別な手続きはある?

それぞれの内容について見ていきましょう。

代襲相続人の遺留分は?

遺留分は、法定相続人が最低限承継できる相続分として法律上保証されている割合です。

遺留分には残された遺族の生活を保証する意味があり、配偶者、子どもなどの直系卑属、父母などの直系尊属は遺留分を請求できます。

子どもがすでに亡くなっており、孫が代襲相続人となるときは、孫からの遺留分請求が可能です。

孫から遺留分を請求する場合、遺留分は以下の式で計算します。

- 孫の遺留分=相続財産×遺留分割合1/2×法定相続分÷人数

一方で、兄弟姉妹には遺留分が認められません。

甥や姪が兄弟姉妹を代襲する場合も遺留分は認められないため注意しましょう。

代襲相続に関して特別な手続きはある?

代襲相続に関して特別な手続きなどはありませんが、戸籍を通常の相続より多く取得しなければなりません。

相続では、不動産や銀行の預貯金などの名義を変更するとき、被相続人の出生から死亡までの戸籍を提出します。

代襲相続の場合、被代襲者の出生から死亡までの戸籍も必要です。

戸籍には、亡くなった方の死亡日や血縁関係、養子縁組の有無などが記載されており、相続関係を証明するための資料になります。

戸籍が多くなると取得に時間がかかるケースもあるため、手続き前に余裕をもって取得しておきましょう。

まとめ

代襲相続が発生している場合、一般的な相続より相続関係や相続分の計算が複雑になります。

高額な財産の分割方法について話し合うため、親族間のトラブルにも注意しなければなりません。

判断を誤ると相続手続きをやり直さなければならないケースもあるため、事前に相続の専門家である弁護士に相談しましょう。

弁護士事務所によっては、初回無料相談などを実施しています。

相続の開始後は葬儀などの手続きで繁忙になるため、被相続人が存命のうちに弁護士に相談して相続対策をしておきましょう。